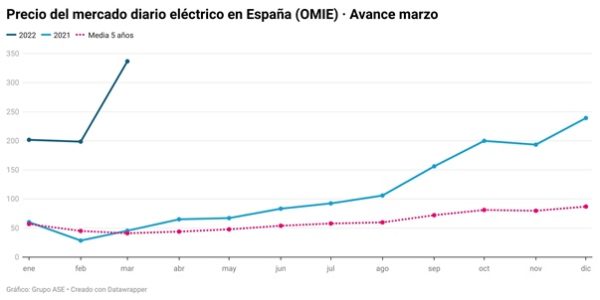

Mediado marzo, el precio medio diario de la electricidad en el mercado mayorista español es de 336,71 €/MWh, tras relajarse en los últimos días. El 8 de marzo, el pool registró el precio diario más alto de su historia (542,78 €/MWh). Además, señalan los analistas de Grupo ASE, ese día llegó a marcar un pico de 700 €/MWh a las 8 de la tarde.

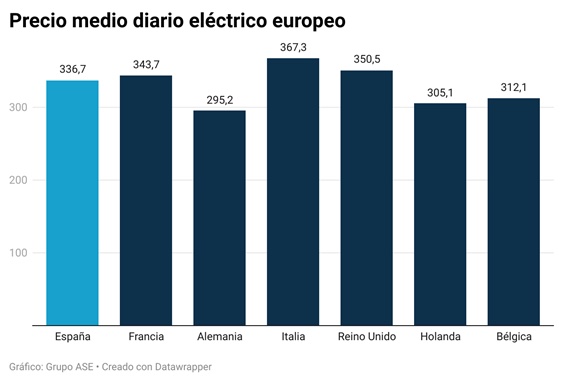

Todos los países europeos están por encima de los 300 €/MWh. Francia (343,67 €/MWh), Italia (367,26 €/MWh) y Reino Unido (350,49 €/MWh) superan a España (336,71 €/MWh).

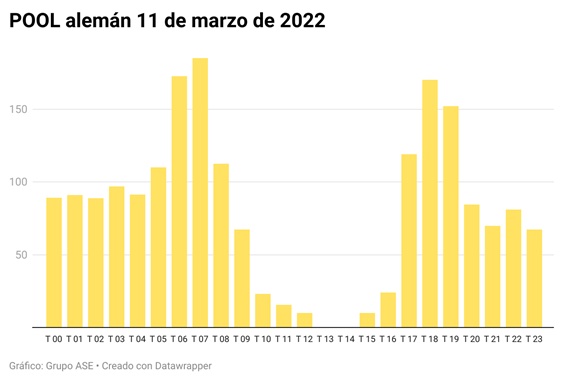

La excepción es Alemania (295,15 €/MWh). Es el país europeo con mayor dependencia del gas ruso, pero también es el que tiene más generación fotovoltaica de autoconsumo. Por eso el día 11 de marzo Alemania registró precios “cero” en las horas de máxima radiación.

La demanda de gas y electricidad resiste a los altos precios

Desde que estalló el conflicto, la demanda de gas y electricidad se ha mantenido en los niveles previstos, a pesar de los altos precios. Desde el 1 de enero hasta el 15 de marzo de este año, el consumo de gas ha aumentado un 12,6% anual, aunque el motor de este crecimiento es la demanda de gas para la generación de electricidad y no la industrial.

En cuanto a la demanda eléctrica, ha caído un 3,1% desde el 1 de enero de 2022, pero hay que tener presentes el impacto de la borrasca Filomena el año pasado y el efecto del crecimiento del autoconsumo, solo en el último año 1,2 MW nuevos. De acuerdo con los cálculos de los analistas de Grupo ASE, resta aproximadamente un 4-5% a la demanda en las horas de radiación solar y es la principal causa de que la demanda haya caído un 1,7% en la primera quincena de este mes de marzo.

La generación de electricidad crece un 5% por las exportaciones

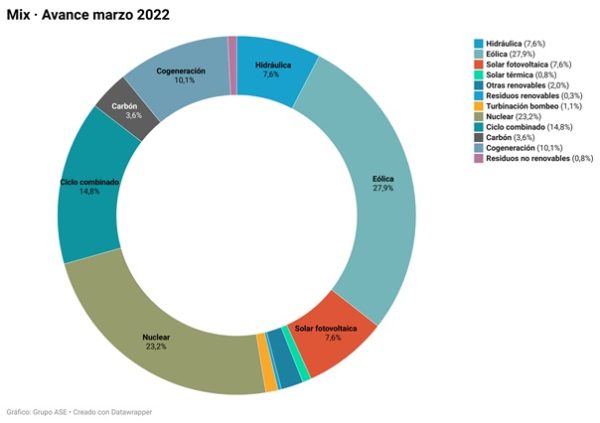

Aunque ha disminuido la demanda eléctrica (-1,7%), el tirón de las exportaciones ha provocado un aumento del 5% en la generación de electricidad. Con respecto a su origen, la renovable cae un 7,6% respecto al año pasado. Su peso en el mix de la primera quincena de marzo representa el 46,4%. La producción hidráulica ha descendido un 61,8%, mientras la eólica ha aumentado un 34,1% y la fotovoltaica un 22%. Por su parte, la tecnología que más ha incrementado su producción en lo que llevamos de marzo es la de los ciclos combinados de gas. Ha crecido un 85% y ha cubierto el 15% del mix de generación.

Los futuros de gas y electricidad corrigen tras el pánico inicial

El temor a un corte de suministro total de consecuencias imprevisibles se ha atenuado porque las sanciones no están afectando a los pagos efectuados por la UE a Rusia en concepto de importaciones de energía y materias primas y porque sus entregas por gaseoducto han ido aumentando desde la invasión de Ucrania, el 24 de febrero.

En paralelo, en la última semana los mercados de gas han corregido un 50% desde los máximos que se marcaron el 7 de marzo, cuando la cotización del gas del TTF para abril superó los 200 €/MWh. Aun así, toda la curva de precios para 2022 se sitúa un 60% por encima de los días previos a la guerra y en niveles de más de 100 €/MWh.

Al estar indexados al gas, los mercados eléctricos europeos también han experimentado un fuerte descenso en los últimos días, pero también los productos de futuros para 2022 se han elevado con claridad desde la invasión rusa de Ucrania.

El temor al corte de suministro de gas ruso desciende

El suministro ruso de gas que llega a Europa desde Rusia ha aumentado desde que estalló la guerra a causa de los contratos de largo plazo, vigentes entre los compradores europeos y la rusa Gazprom, que incluyen cláusulas estrictas de compromiso. Todas las partes están comprometidas a respetarlos o tendrían que afrontar graves pérdidas. Por eso Grazprom está evitando sanciones económicas directas desde Europa.

En todo caso, no se ha recuperado la normalidad de los flujos rusos para esta época del año. Están un 30% por debajo del año pasado y también son inferiores a la media de los últimos años. Además, Gazprom se ha retirado del mercado spot en Europa, posiblemente a consecuencia de que el tubo de Mallnow no esté registrando tránsito. Y esto implica la retirada de una parte importante de la oferta de suministro de gas.

¿Por qué no se puede “cortar” con el suministro de gas ruso?

El problema es que, a corto y medio plazo, no existen alternativas suficientes de suministro por gaseoducto y tampoco capacidad práctica para aumentar las importaciones de gas natural licuado (GNL).

El gaseoducto noruego es responsable de más de más del 30% de las importaciones de gas europeas. Su previsión para 2022 (117 bcm) es ligeramente superior a la del año pasado (115 bcm) y aunque su capacidad teórica se estima en 127 bcm, su mantenimiento no lo posibilita.

Argelia es el tercer proveedor de Europa, con rutas hacia Italia y España, pero en 2021 apenas proporcionó 35 bcm. Además, el conflicto político entre Argelia y Marruecos ha supuesto el cierre del gaseoducto de Medgaz. Incluso si se resolviera, apenas tendría impacto a nivel continental, dada la limitada interconexión que existe entre Francia y España, por la que ya está transitando GNL regasificado en España.

Italia tiene mejores conexiones con Europa, pero su volumen adicional es escaso. En 2021 recibió 21,1 bcm de gas argelino y solo podría crecer hasta 34 bcm/año.

En cuanto al GNL, llega a Europa cuando cae su demanda en Asia, que absorbe el 75% del GNL mundial. Del mismo modo, si los precios spot asiáticos son más altos que los de Europa, una parte del GNL estadounidense -el mayor proveedor de Europa en la actualidad- se desviará a Asia, como paso en 2021.

Además, no puede importar mucho más GNL. Las terminales del norte de Europa, mejor conectadas para su distribución, ya están al límite de su capacidad, mientras que otros países con capacidad adicional, como España, cuentan con una interconexión limitada.

The views and opinions expressed in this article are the author’s own, and do not necessarily reflect those held by pv magazine.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.