La mayoría de los productores de módulos fotovoltaicos y fabricantes de inversores han sufrido una importante caída en las bolsas durante los últimos meses, mucho antes de los anuncios de ampliación de la capacidad de los módulos. Jenny Chase, analista solar de BloombergNEF, afirma que existe un exceso de oferta en toda la cadena de valor.

«Los precios de los módulos y el polisilicio se han desplomado», declaró Chase a pv magazine. «Hay mucho inventario de módulos en distintos mercados. Eso significa que, aunque las instalaciones siguen en auge y no hay signos de ralentización, las perspectivas para las empresas individuales no son buenas en general, ya que están vendiendo más con un beneficio menor.»

Los precios del polisilicio se dispararon a más de 30 $ (unos 28 €)/kg durante la mayor parte de 2022. Desde principios de este año, han caído de 30,50 $ (unos 28,4 €) a apenas unos 9 $ (8,3 €) en la actualidad.

Chase dijo que la oferta finalmente ha alcanzado a la demanda, y la supera. Añade que los precios del polisilicio han tenido un impacto significativo en los fabricantes de módulos.

«Las nuevas fábricas chinas han entrado en funcionamiento y producen mucho material. La demanda es insuficiente», explica. «También tiene efectos en cadena porque reduce las barreras de entrada en toda la cadena de valor, con una competencia adicional de nuevos participantes. Además, significa que cualquier empresa con existencias, que son básicamente todas, ve reducido el valor de lo que tiene en stock.»

Chase dijo que se esperaba que los precios de los módulos disminuyeran, pero no hasta este punto. Los precios de los módulos bajaron de 0,22 a 0,24 dólares (0,22 a 0,22 €) a principios de año a 0,15 dólares (0,14 €) hoy.

Rebecca McManus, responsable de energías renovables de Aurora Energy Research, coincide en el importante papel desempeñado por el descenso de los precios del polisilicio. Señala la actual expansión de la capacidad de fabricación en China y los planes para ampliar la capacidad de fabricación en Europa y Norteamérica.

«La rápida expansión de la capacidad de producción de los fabricantes chinos ha superado el crecimiento de la demanda», declaró McManus a pv magazine. «Esto es especialmente relevante, ya que los precios allí son normalmente dos tercios de los precios de producción en Europa».

Anuncios europeos similares están ampliando la brecha entre oferta y demanda.

«Ha habido un gran impulso para una fabricación más europea de los módulos solares. En lugar de importar de China, los países europeos quieren producir 30 GW para 2025», afirma McManus, señalando que las reformas de las subvenciones de la UE son un pilar crucial de esta estrategia comunitaria.

Sin embargo, los planes de la UE pueden tener otro componente. «Las nuevas políticas europeas podrían penalizar a los promotores que no se abastezcan en Europa, sino en China», afirma McManus. «Eso conlleva un riesgo geopolítico».

Estados Unidos es un caso algo similar, aunque con algunas diferencias. La Ley de Reducción de la Inflación de Estados Unidos (IRA, por sus siglas en inglés) ofrece ayudas al gasto de capital para la capacidad de fabricación local, mientras que las ayudas de la UE se basan sobre todo en el gasto de capital.

«La IRA incentiva la capacidad de fabricación local en Estados Unidos, creando fondos para ello», explica McManus. «Estados Unidos tiene un gran presupuesto para incentivar la fabricación local».

Un segundo riesgo geopolítico está relacionado con las cadenas de suministro, ya que China controla la mayor parte de la producción de polisilicio. Las posibles tensiones podrían pasar factura a los fabricantes europeos de módulos que dependen de las importaciones de polisilicio de China.

Por otra parte, los riesgos geopolíticos no solo tienen un efecto bajista en las cotizaciones bursátiles. En algunos casos, están empujando al alza las cotizaciones de las empresas estadounidenses. Mientras que varias empresas con sede en Estados Unidos han visto aumentar el valor de sus acciones hasta un 35%, las chinas han experimentado descensos de hasta el 40% o el 45%.

«First Solar es un reflejo de las tensiones comerciales entre Estados Unidos y China en estos momentos. First Solar se está expandiendo porque Estados Unidos mantiene una guerra comercial con China y está tratando de restablecer la fabricación», dijo Chase. «Cada vez que se intensifica la guerra comercial, First Solar sube».

Sin embargo, otras empresas solares de Estados Unidos están sufriendo, especialmente en el negocio de los inversores y microinversores.

«Parte de ello podría deberse a que hay otros microinversores en el mercado», explica Chase. «Cuando los precios de las acciones cambian, no significa necesariamente que a la empresa le haya pasado algo malo, sino que no le está yendo tan bien como los inversores esperan».

No obstante, los fabricantes europeos están considerando la posibilidad de ampliar sus operaciones en Estados Unidos.

«Meyer Burger está reasignando los equipos que encargó para Europa a la fábrica de Colorado. Básicamente, ha apostado por el mercado estadounidense«, afirma Chase, quien añade que la empresa registró unos resultados decepcionantes debido al desplome de los precios de los módulos chinos.

La idea es que Europa invierta más dinero en la fabricación nacional, sobre todo si prevé una escalada de las tensiones geopolíticas.

«Estados Unidos quiere mantener fuera los módulos chinos. Europa tiene el objetivo más realista de tener alguna cadena de suministro que no sea china, e idealmente alguna en Europa, en caso de que aumenten las tensiones geopolíticas, para que no tengamos una situación en la que Occidente esté desenterrando energía fósil para quemarla, mientras China funciona con energía solar y eólica», dijo Chase.

Está más segura de que los fabricantes europeos recibirán importantes ayudas a la inversión que hace seis meses. Aun así, sigue habiendo dudas. «¿Cuánto va a ayudar eso si tu opex es superior al precio de venta de los módulos?».

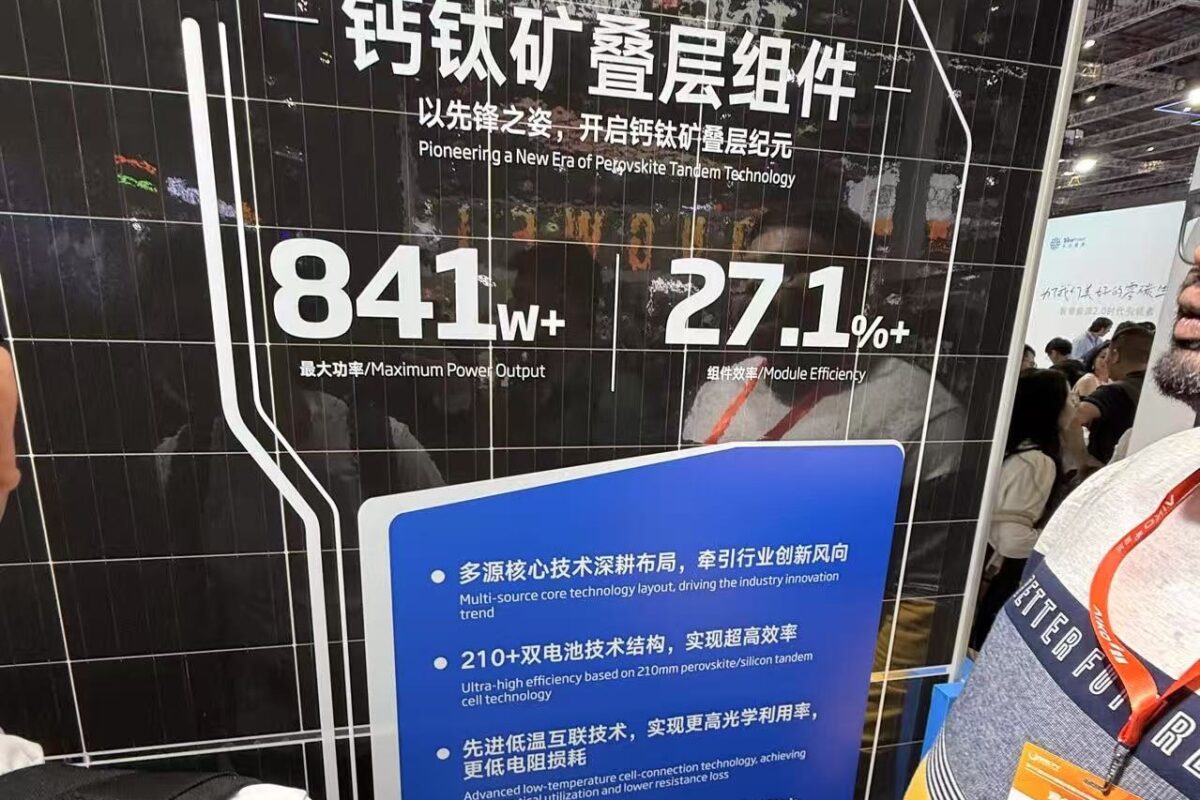

McManus señaló que los avances tecnológicos pueden tener un efecto negativo en las existencias.

«A medida que la tecnología va madurando, los costes reales de instalación aumentan. Pero hay otro elemento: el tamaño de la instalación está cambiando», dijo McManus. «La vida útil de los inversores también tendrá su efecto. Antes, la vida útil habitual de los inversores era de 12 a 15 años, ahora es de 25 a 30 años. Lo mismo ocurre con los módulos. Durarán más y serán más eficientes».

Pero no todo el mundo está de acuerdo.

«No creo que a la mayoría de las empresas que siguen las inversiones en bolsa les importe mucho una mayor eficiencia», dice Chase. «Aunque quieren invertir en empresas que tengan una buena fabricación, lo que generalmente significa poder aumentar la eficiencia sin aumentar los costes».

Las dos analistas coinciden en que los precios de las acciones de los fabricantes de módulos e inversores reflejarán la capacidad de las empresas para adoptar, si no anticipar, los avances tecnológicos en un sector tan competitivo, lo que podría provocar quiebras en los próximos meses, a pesar del auge de la instalación.

«Puede haber un sector solar de gran éxito y muchas empresas en quiebra», concluye Chase. «Creo que deberíamos esperar bastantes quiebras y algunos cierres».

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Excelente comentario