Por Grupo ASE

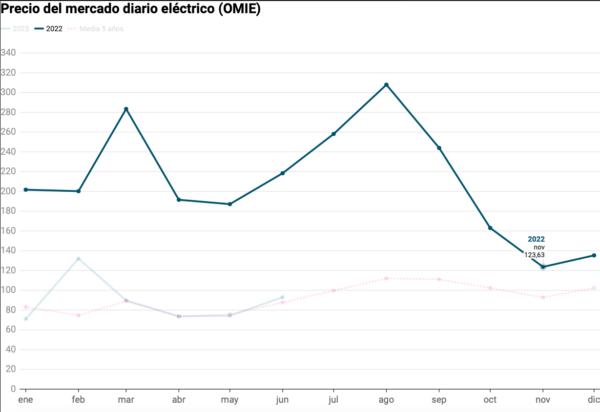

El precio medio diario del mercado mayorista (POOL) español de junio se ha situado en 93,02 €/MWh. Aumenta un 25,35% respecto a mayo, pero sigue estando un importante 57,5% por debajo de su nivel de hace un año.

De acuerdo con los analistas de Grupo ASE, esta subida se explica por la escasez de eólica, que ha dado protagonismo a los ciclos combinados con el gas al alza.

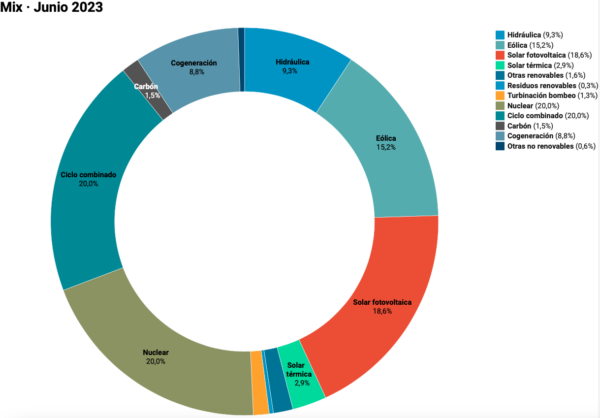

Los ciclos combinados de gas producen un 43,17% más y lideran el mix

La generación eólica ha sido inusualmente baja este mes. Ha sido un 25,05% inferior a la de mayo, un 15,6% más baja que la de junio del año pasado y está un 6,72% por debajo de su promedio de los últimos cinco años.

Además, el parque nuclear español no ha estado funcionando a plena carga por la desconexión programada de las centrales de Ascó I (que se reincorporó el 18 de junio) y de Trillo (reconectada el 26 de junio).

Por eso, los ciclos combinados de gas (CCG) han jugado un importante papel este mes. Han aumentado su actividad un 43,17% y han liderado el mix energético con el 20% del total. Al haberse encarecido su materia prima (el gas) un 6,1%, los CCG han impulsado el precio de la electricidad al alza.

Los analistas de Grupo ASE señalan que ese incremento en el precio de la luz ha sido mucho más notable en las horas de radiación solar, ya que esas han sido las horas en las que más ha aumentado la producción de los CCG. Entre las 10.00 y las 18.00 horas el precio de mayo fue de 49,42 €/MWh. En junio, se ha incrementado un 52,20% hasta los 75,22 €/MWh.

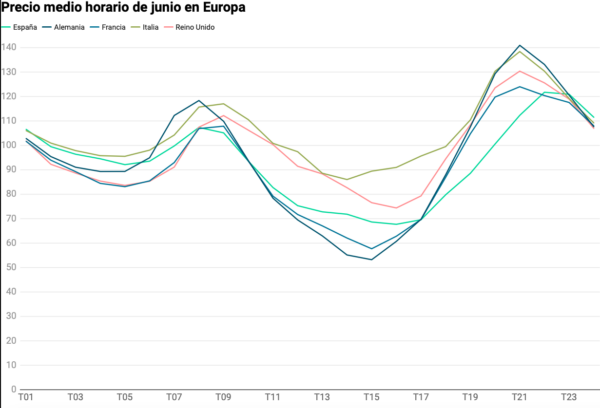

Los precios eléctricos europeos convergen

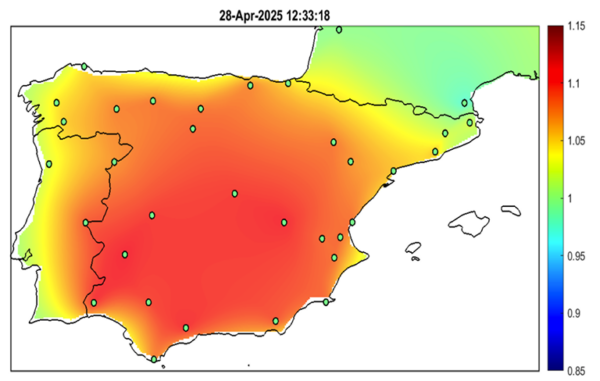

El precio medio de la electricidad de las grandes economías europeas (España, Alemania, Francia, Reino Unido e Italia) se ha situado en 96,51 €MWh, un 3,75% por encima del español (93,02 €/MWh). Si observamos el detalle horario, se ha producido un claro hundimiento del precio en las horas de radiación solar en Alemania, España y Francia.

La mejora de la producción nuclear francesa se ha traducido en un crecimiento de sus exportaciones a sus países vecinos, lo que ha permitido que los precios convergieran en las horas de menor demanda.

En España, Alemania y Holanda, la generación solar ha representado algo más del 40% del mix de generación durante las horas centrales del día. De esa forma, han reducido sus necesidades de importación de electricidad francesa e incluso, en algunos momentos, han exportado a Francia.

Por su parte, la generación solar apenas ha representado el 15% del mix galo, pero sus precios se hundieron en las horas solares por tener más excedente nuclear y entrar en competencia con la producción solar española, alemana y holandesa.

La incertidumbre sobre el suministro sube el precio del gas

Las olas de calor en Europa, el descenso de la producción eólica, la prolongación del mantenimiento de la red noruega hasta mediados de julio y la noticia, no confirmada, de que el Gobierno holandés planeaba cerrar definitivamente el yacimiento de Groningen en 2023, dispararon el precio del gas en un 30% el 15 de junio. Ese día el producto TTF month ahead (TTF M+1) alcanzó un precio de 41,15 €/MW.

Aunque el precio del gas ha corregido parte de esta subida durante la segunda quincena, su comportamiento ha sido muy volátil, recordando al mercado intradía de los frenéticos meses de 2022. Así, el TTF M+1 cierra junio con un precio de 34,2 €/MWh y una subida del 27,35% respecto a su posición a final de mayo.

Tras más de seis meses de fuerte reducción en el precio del gas, apoyada en una débil demanda producida por un exceso de oferta de gas natural licuado (GNL), la volatilidad retorna y se explica por una combinación de restricciones repentinas de la oferta en Europa.

Las importaciones de gas europeas han disminuido cerca de un 12,5% respecto a mayo y un 24,3% en comparación con las de junio de 2022. El menor número de cargamentos de gas natural licuado (GNL) recibidos de Estados Unidos y el mantenimiento de las plantas noruegas han llevado a las importaciones de gas europeas a su punto más bajo de los últimos 18 meses.

La larga parada de la planta de noruega de Nyhamna reduce en aproximadamente 1.200 millones de m3 el suministro hacia Europa y aún no se conoce su fecha de reanudación de la actividad.

Con respecto a las entregas estadounidenses de GNL han disminuido desde principios de junio debido al mantenimiento programado en la terminal de Sabine Pass, la planta que representó alrededor del 40% de los envíos norteamericanos a nuestro continente durante 2022. En junio, solo salieron 10 cargamentos de esa terminal con destino a Europa, muy lejos de mayo (27) y abril (32).

Otro factor que está provocando la reducción de las entregas de GNL estadounidense a Europa es la reapertura del arbitraje entre los mercados europeos y asiáticos. A principios de junio el precio del JKM se situó de nuevo por encima del TTF europeo, provocando que alrededor del 40% del GNL norteamericano se enviara a Asia, frente al 20% de media en lo que va de año.

Los precios europeos subieron con fuerza para cerrar la “brecha” con el JKM en la segunda semana de junio, apoyados también por la noticia de la larga parada de la planta de procesamiento de Nyhamna (Noruega). Sin embargo, en la última semana del mes, los precios del JKM han vuelto a subir hasta 11,96 $/MMBtu y abren un diferencial respecto al TTF, que bajó hasta los 10,72 $/MMBtu.

La competencia entre Europa y Asia se está “calentando” y los analistas de Grupo ASE alertan de que, si Europa no cierra esa brecha, podrían reducirse los envíos desde las terminales norteamericanas durante julio porque la competencia está asegurada. Los compradores asiáticos regresan al mercado de contado (en los últimos tres meses, China ha incrementado sus importaciones más del 15% respecto al año pasado y aún está lejos de sus niveles de 2021). A la vez, los compradores europeos necesitan garantizarse cargamentos suficientes para llenar sus reservas de gas de cara al invierno.

Precisamente, el buen estado de los almacenes europeos, que al final de junio estaban al 77% de su capacidad (16 puntos por encima de su nivel hace un año) ha “suavizado” la subida de precios ante esta significativa reducción de las importaciones de gas.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.