De la revista pv magazine 05/2022

Según las últimas estadísticas, Portugal instaló 572 MW de nueva capacidad solar fotovoltaica en 2021. Las instalaciones incluyen sistemas fotovoltaicos de pequeña y gran escala apoyados a través de varios esquemas políticos. Por ejemplo, el país ha instalado micro y minisistemas fotovoltaicos remunerados mediante tarifas fijas de alimentación (FIT), aunque esta política ha sido sustituida por un régimen de autoconsumo.

Este sistema difiere de la medición neta en que los sistemas instalados no reciben créditos por el excedente de generación de energía, sino que se les permite vender el exceso de energía a la red de acuerdo con las tarifas del mercado eléctrico (precios de pool). La política también permite nuevas instalaciones de hasta 250 kW que reciben FITs, aunque la instalación de tales sistemas suele tener un límite cada año para representar sólo unos pocos megavatios de nueva capacidad.

En lo que respecta a la energía fotovoltaica a gran escala, la mayoría de los parques solares de Portugal se instalaron bajo el antiguo régimen de FIT. El marco legal del Decreto-Lei n.º 76/2019, introducido en junio de 2019, estableció dos vías de acceso al mercado: subastas y acuerdos directos con los operadores de la red. Este último es ampliamente conocido como el segmento comercial del mercado, lo que significa que los inversores venden energía solar directamente a un gestor a través de un acuerdo de compra de energía (PPA). Las estadísticas oficiales indican que esta es la parte más fuerte del mercado fotovoltaico del país.

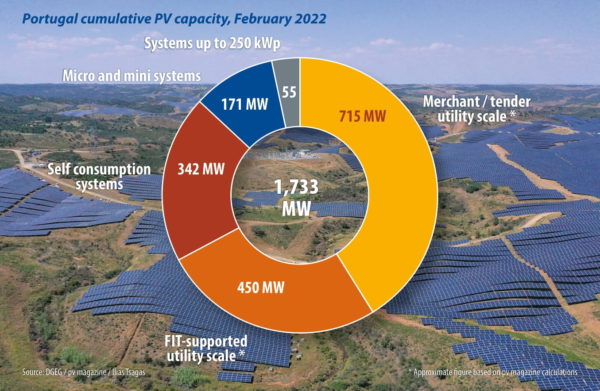

La Dirección General de Energía y Geología (DGEG) de Portugal dice que de los 1,73 GW de capacidad acumulada, 342 MW proceden de sistemas de autoconsumo. Unos 171 MW son instalaciones microsolares y minisolares, mientras que los sistemas pequeños, de hasta 250 kW cada uno y apoyados por FITs, suman 55 MW. El resto de la capacidad está formada por plantas a gran escala instaladas a través del régimen de FIT ya vencido, o a través de los nuevos programas de licitación y comerciales.

La DGEG declaró a pv magazine que no dispone de información específica sobre estos segmentos del mercado. Sin embargo, examinando las estadísticas de la DGEG de los últimos 10 años y teniendo en cuenta los diversos cambios de política que se produjeron durante el mismo periodo, es posible extrapolar que se han instalado entre 400 MW y 500 MW bajo el antiguo régimen FIT.

Por lo tanto, el resto de las instalaciones a gran escala deberían ser proyectos licitados (de los que se han instalado muy pocos) o granjas comerciales. El parque Ourika de 50 MW se instaló en julio de 2018 y se dice que es el primer proyecto solar comercial de Portugal y de Europa.

Proyectos licitados: Cargando

Hasta la fecha, Portugal ha anunciado tres licitaciones, en 2019, 2020 y una última en abril de este año que se centró en la fotovoltaica flotante. El ejercicio de 2019 fijó un precio bajo de 0,016 dólares/kWh, aunque esa referencia cayó a 0,01316 dólares/kWh al año siguiente.

La subasta de abril de 2022, por su parte, generó precios negativos, lo que significa que el sistema fotovoltaico que ofrece esta oferta pagará al sistema eléctrico portugués por generar energía durante 15 años. Sin embargo, se trata de un proyecto híbrido que incluye también energía eólica y almacenamiento, por lo que el inversor puede obtener beneficios de los otros elementos de su inversión.

En total, las licitaciones asignaron 1,15 GW, 670 MW y 183 MW de capacidad de generación en 2019, 2020 y 2022, respectivamente.

El Gobierno se ha jactado de que las licitaciones de Portugal han sido un éxito, ayudando a los consumidores de electricidad. Sin embargo, estos beneficios solo se notarán si los proyectos se instalan. Hasta la fecha, se han realizado muy pocos proyectos adjudicados y recientemente se ha ampliado el periodo de gracia que permite a los proyectos de las dos primeras subastas reunir las licencias necesarias.

La DGEG afirma que esta prórroga se debe a la pandemia de Covid-19, pero las fuerzas del mercado han puesto en duda que se instalen todos los proyectos licitados. Afirma que el actual repunte de los costes de los equipos fotovoltaicos y las interrupciones de la cadena de suministro hacen que los proyectos más competitivos de los licitados no sean rentables de construir.

Proyectos comerciales: En la cola

Los proyectos comerciales del país son menos discutidos; sin embargo, es posible que en ellos se materialice pronto una nueva oleada de instalaciones.

João Garrido, fundador y director de la consultora de energía solar a escala de servicios públicos Caparica Solaris, con sede en Lisboa, dice a pv magazine que, tras el marco político publicado en 2019, los inversores acudieron en masa a la DGEG, presentando solicitudes para unos 253 GW de proyectos comerciales.

Sin embargo, según Garrido, el marco estaba mal diseñado y no pedía ningún tipo de compromiso financiero a los inversores, lo que provocó un número tan elevado de solicitudes de proyectos.

En marzo de 2020, la DGEG dejó de aceptar nuevas solicitudes de proyectos mercantiles debido a la pandemia y no ha reabierto el proceso. «Dudo que lo reabra pronto», dice Garrido, quien añade que la cuestión clave son las directrices para la clasificación de los proyectos mercantiles que la DGEG introdujo el pasado febrero. En virtud de ellas, se pidió a los inversores que proporcionaran información adicional antes de julio u octubre de 2020, lo que determinaría la clasificación.

Desde entonces, los operadores de la red de Portugal han publicado dos listas con la clasificación de los proyectos comerciales en relación con la fecha límite de julio de 2020. En concreto, el operador de transporte de Portugal (REN) publicó una lista de 78 proyectos, mientras que el operador de distribución portugués (E-Redes) clasificó 53.

Garrido afirma que el mercado aún no ha recibido noticias sobre los proyectos comerciales relacionados con la fecha límite de octubre de 2020 y lo que es peor, argumenta, es que una nueva ley (el Decreto-Lei n. º15/2022) introducida en enero de 2022, anula todos los proyectos que presentaron información a la DGEG en octubre de 2020.

Como dice Garrido, esto es inaceptable porque «al final los promotores de los proyectos siguieron las directrices oficiales solo para ver que sus solicitudes no se tramitan debido a un cambio en la ley.»

Los afortunados

Francisco Veiga de Macedo, director de WiNRG para la Península Ibérica, dijo a pv magazine que las listas publicadas por los operadores de red REN y E-Redes son todos los proyectos clasificados junto con la DGEG. La DGEG y los operadores de red, dijo, trataron de encontrar los proyectos más maduros, por ejemplo, los que habían asegurado el terreno y habían sido preaprobados por los municipios locales, etc.

Tras la publicación de las listas de clasificación, los dos operadores de red entablaron negociaciones con los promotores sobre los estudios de viabilidad de sus proyectos. Sin embargo, hay que aclarar tres cosas, dijo Veiga de Macedo. En primer lugar, no se invita a todos los promotores a negociar con los operadores de la red, que actualmente solo están en conversaciones con los promotores mejor clasificados. Por ejemplo, REN únicamente invitó a los 11 mejores proyectos, correspondientes a 3 GW de capacidad fotovoltaica.

En segundo lugar, los inversores tienen poco margen de negociación. Los operadores de la red les presentan una oferta para realizar un estudio de viabilidad de la red que examine las necesidades de refuerzo de la misma. Es el inversor quien paga el estudio de viabilidad, mientras que los gastos de refuerzo de la red posteriores al estudio también corren a cargo del inversor.

En tercer lugar, la ley introducida en enero exige que los operadores de la red y los inversores lleguen a un acuerdo en los 12 meses siguientes a la publicación de la ley. Pero si este proceso de negociación dura nueve meses, por ejemplo, ¿qué va a pasar con el resto de los proyectos que aún no han sido invitados a hablar con los operadores de la red, se pregunta Veiga de Macedo.

Una posible solución es que el Gobierno amplíe el plazo de 12 meses. Está de acuerdo, pero añade que cuantos más proyectos de primera línea lleguen a un acuerdo con los operadores de la red, menos viables serán los proyectos de menor rango. «Esto se debe a que la red estará tomada», dijo.

WiNRG no es una de las empresas que figuran en la lista de los operadores de red porque no es un promotor de proyectos. Como intermediario y asesor, suele explorar el mercado en busca de proyectos en desarrollo y presenta oportunidades interesantes a los inversores con los que trabaja.

En la actualidad, la empresa gestiona una cartera de unos 200 MW que comprende seis parques fotovoltaicos conectados a la red portuguesa en 2020, 2021 y 2022. Los seis proyectos son comerciales, lo que significa que operan en base a una mezcla de PPAs con un off-taker local y participan en el mercado spot de Portugal.

Veiga de Macedo afirma que WiNRG detectó estos proyectos antes de que Portugal contara con un régimen de licitaciones, pero su inversor se sintió confiado para seguir adelante dado que se trata de un país europeo estable con un mercado establecido y una elevada irradiación solar. «Todavía no hay un gran interés por los PPAs corporativos en Portugal; sin embargo, los PPAs con un proveedor de electricidad son viables y estamos contentos de poder asegurar algunos de los pocos proyectos comerciales con licencia completa que estaban disponibles en el país», dice.

Preguntado por el futuro de los proyectos fotovoltaicos comerciales portugueses, Veiga de Macedo concluye: «La DGEG ha aprendido de los errores cometidos en el pasado y estoy muy seguro de que no volveremos a tener un proceso como el que tuvimos en 2019. La DGEG seguramente introducirá algunas barreras en el proceso de solicitud para diferenciar entre los inversores honestos y serios y los oportunistas.»

Sin embargo, también expresa sus dudas sobre si los políticos apoyan plenamente al sector solar comercial. De hecho, los políticos venden a la opinión pública la historia de las licitaciones como un gran éxito político gracias a las tarifas récord. Estas noticias dan lugar a buenos titulares. Pero, ¿dedicarán más capacidad de la red a los proyectos comerciales o se ceñirán a las licitaciones, aunque estas últimas nunca se lleven a cabo? Eso está por ver.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.