La compañía española especializada en el desarrollo, financiación, construcción y operación de activos renovables Opdenergy ha cerrado con BBVA el mandato de aseguramiento para la financiación del desarrollo, construcción y puesta en marcha de su cartera de proyectos backlog en España, con una potencia instalada esperada total de aproximadamente 725 MWp y por un importe de alrededor de 500 millones de euros (de los cuales hasta 76 millones de euros estarían destinados a los avales ligados a los PPAs y hasta 20 millones de euros estarían destinados a los avales relacionados con las cuentas de reserva habituales en este tipo de operaciones).

La financiación se articulará a través de un project finance a largo plazo y estará sujeta a las condiciones estándar en este tipo de financiaciones que incluirán, Due Dilligence satisfactorias para la entidad financiadora, aprobación final de los comités internos y ausencia de Cambio Material Adverso (Material Adverse Change).

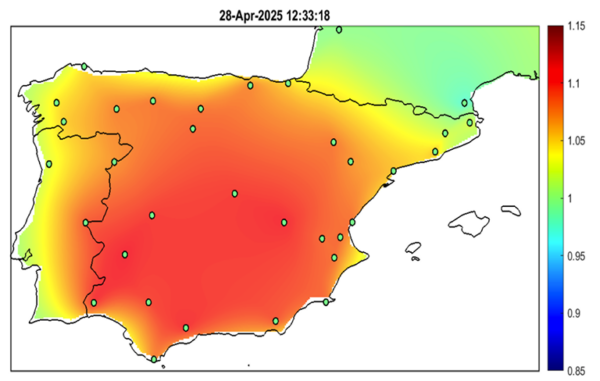

Se trata de 18 parques solares ubicados en diferentes puntos de España agrupados en 9 clusters. En concreto, Opdenergy tiene previsto el desarrollo y construcción de varios proyectos en Aragón: la planta solar La Estación, ubicada en Teruel, con una capacidad instalada de aproximadamente 37,5 MWp; y en Zaragoza, los parques fotovoltaicos de Los Arcos, Los Cartujos, Montetorrero y Centrovia, con una potencia instalada de aproximadamente 50 MWp, 62,5 MWp,150 MWp y 62,5 MWp, respectivamente.

Por otro lado, en Castilla La Mancha, Opdenergy tiene previsto desarrollar y construir la planta solar Manzanares 1 con una potencia instalada de aproximadamente 37 MWp, en Ciudad Real, y otros 150 MWp correspondientes a la planta solar Minglanilla situada en Cuenca. En la provincia de Zamora, Opdenergy pondrá en marcha dos plantas de 25,4 MWp y 50 MWp de potencia instalada. Asimismo, está previsto el desarrollo y construcción de aproximadamente 100 MWp adicionales con las instalaciones Gazules 1 y 2, ubicadas ambas en la provincia de Cádiz.

La compañía espera completar la financiación bajo la modalidad de project finance antes del verano con un grupo de entidades financiera liderado por BBVA, que actuará como Mandated Lead Arranger, Sole Bookrunner y Underwriter. “Este tipo de financiación de grandes proyectos de energía se basa en la predictibilidad a largo plazo de los flujos de caja de la compañía, basados en contratos fijos con clientes (PPA), que cubren la mayoría de la producción energética que generan los activos financiados”, explica Opdenergy en un comunicado.

La compañía anunció hace unas semanas sus planes de cotizar en las Bolsas de Valores españolas. Solicitará la admisión a cotización de sus Acciones ordinarias en las Bolsas de Valores de Madrid, Barcelona, Bilbao y Valencia para su negociación a través del Sistema de Interconexión Bursátil Español (Mercado Continuo) de las Bolsas de Valores Españolas.

A través de una oferta primaria de nuevas acciones, la empresa espera obtener unos fondos brutos de 400 millones de euros para financiar su plan de negocio a corto y medio plazo y se ofrecerá principalmente a inversores institucionales cualificados internacionales.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.