Solarpack ya tiene fecha para su salida a bolsa: según ha informado hoy la empresa en un comunicado, la Comisión Nacional del Mercado de Valores (CNMV) ha aprobado hoy el folleto de la Oferta Pública Inicial de las acciones de la empresa.

Solarpack ampliará capital con la venta de acciones de nueva emisión que representarán hasta el 38,5 % del capital de la Compañía una vez suscrita la Oferta (hasta 12,50 millones de acciones), lo que podría aumentar hasta un máximo de 40,7 % (13,75 millones de acciones), si se ejerce la opción de sobreasignación de hasta el 10 % de la oferta inicial y considerando el tramo inferior del rango de precios de la Oferta.

Los actuales accionistas de la Compañía no venderán ninguna de sus acciones en la Oferta y suscribirán nuevas acciones por un monto conjunto de 5 millones de euros.

La Oferta es exclusivamente primaria y está dirigida a inversores institucionales. La capitalización bursátil de Solarpack se situará entre 260 y 306 millones de euros tras la Oferta, según el rango de precios indicativo y no vinculante de la misma, que se ha fijado entre 8,0 y 10,3 euros por acción ofrecida y sin considerar el potencial ejercicio del Green Shoe.

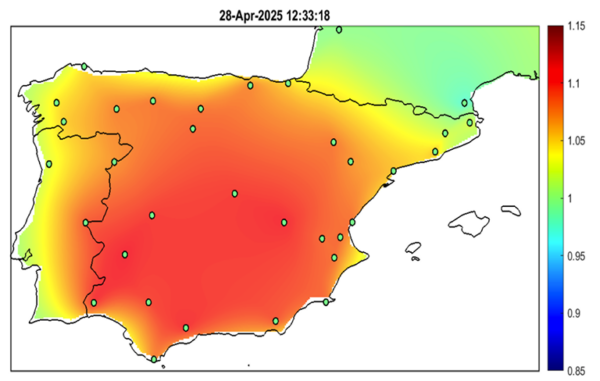

Los fondos obtenidos no se repartirán «durante los tres a cinco años posteriores a la oferta», sino que se invertirán principalmente en la ejecución de la cartera contratada de proyectos de la Compañía, en la adquisición de 13 MW de activos operativos en España y en el desarrollo de su cartera adicional de proyectos.

Solarpack anunció a principios de noviembre su intención de salir a bolsa, y detalló: “los fondos obtenidos serán utilizados por la compañía, en primer lugar, para pagar los gastos de la oferta; en segundo lugar, para adquirir activos operativos en España que representan una capacidad instalada de aproximadamente 13 MW; en tercer lugar, para financiar inversiones para el desarrollo y construcción del proyecto Granja en Chile, las plantas de Monclova y Grullas en España y el proyecto KA2 en India, y, en cuarto lugar, para otros fines corporativos generales (incluyendo la inversión en el desarrollo de la cartera de activos de la compañía). Solarpack asegura que su cartera adicional de proyectos totaliza 2,9 GW en todo el mundo”.

La compañía se compromete a no desprenderse de sus acciones en autocartera en los seis meses siguientes a la fecha de su salida a bolsa. Los accionistas actuales no podrán vender sus títulos en mercado en un año.

CaixaBank, (en colaboración con Banco Português de Investimento y Société Générale son los bancos coordinadores. JB Capital Markets, actúa como Joint Bookrunner adicional y Banco Cooperativo Español de Co-Lead Manager (todos de manera conjunta los “Underwriters”). Greentech Capital Advisors actúa como asesor financiero de la Compañía en el contexto de la Oferta. Igualmente, Latham Watkins y GBP-Legal están asesorando legalmente a la Compañía en todo el proceso de la Oferta, mientras que Linklaters es el asesor legal de los Underwriters. Además, Deloitte ha sido nombrado auditor de la compañía.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.