Aunque el mercado eléctrico tiene un diseño marginalista desde su creación en 1998, sólo ahora ha trascendido esta realidad al gran público ajeno al sector. Tras escuchar a diario noticias sobre las causas del espectacular encarecimiento de los precios de la energía a medida que avanzaba este año 2021, han aparecido incontables nuevos ’expertos’ en mercado mayorista (lo mismo nos ha pasado con la pandemia, que ya media España sabría resolver,; y con otros tantos temas en que esa media España audaz tiene la solución que no han sabido encontrar los políticos ni las instituciones especializadas en cada materia). «El problema es que se vende pollo a precio de solomillo», y decenas de símiles equivalentes, se dice en alusión a un claro problema de diseño que, pensarán los nuevos expertos, se resuelve sencillamente rompiendo las reglas marginalistas.

Me parece por tanto oportuno aportar mi grano de arena a la materia. En una serie de tres artículos, cuento mi opinión sobre:

- Mercado eléctrico – Parte 1: ¿Porqué el mercado eléctrico es marginalista?

- Mercado eléctrico – Parte 2: ¿Porqué el mercado eléctrico no es margínalista?

- Mercado eléctrico – Parte 3: ¿Qué hacer con el marginalismo del mercado eléctrico?

Punto 1. Despacho de generación eficiente

El mercado marginalista permite realizar el despacho de generación más eficiente en España y en Europa, es decir el que utiliza los generadores más baratos disponibles en cada momento. Esto es así siempre y cuando las ofertas realizadas para cada hora reflejen única y exclusivamente los costes variables de generación, es decir los que se incurren o evitan cuando se produce o no se produce un megavatio hora con una unidad de generación. Euphemia, el algoritmo encargado de aglutinar diariamente todas las ofertas de generación y demanda disponibles se encarga de que la demanda diaria (con resolución horaria y, en pocos años, ¡cuarto horaria!) sea cubierta con los generadores más baratos, ya sean de origen nuclear, hidráulico, eólico, solar, de ciclos combinados con gas… Y ya estén estos generadores más baratos en España, o en cualquier país vecino (¡incluso en la otra punta de Europa!) siempre que exista capacidad técnica en las interconexiones eléctricas para hacer llegar la energía.

En este sentido, ofertas que no reflejen los costes puramente variables podrían dar lugar a un despacho «energéticamente ineficiente». Imaginaos una unidad eólica que decidiese ofertar a su LCOE de, por ejemplo, 40 €/MWh, y las unidades españolas o francesas de gas ofertasen a un máximo de 35 €/MWh durante un periodo de gas barato (¡que los hay!), marcando un precio marginal horario de 35 €/MWh. En este ejemplo, deberá pararse la unidad eólica por no haber sido casada, y estaríamos quemando innecesariamente una unidad de gas y emitiendo más CO2 del necesario, habida cuenta de que el megavatio hora eólico se perderá para siempre.

Pero una cosa es el diseño del mercado, y otra diferente las reglas de participación. España resulta tener unas reglas de participación bastante difusas, en que por una parte se señala la necesidad de ofertar según los costes variables y, por otra, no existe ninguna auditoría ni verificación formal de lo que se considera un coste variable. Un eólico o un fotovoltaico con costes puramente variables de 1 €/MWh, y una estimación de «envejecimiento» de 4 €/MWh adicionales, y un Opex fijo (sueldos, seguros, edificios, impuestos fijos etc.) de 15 €/MWh adicionales, y un LCOE de 40 €/MWh durante su vida útil para recuperar su Capex con su rentabilidad objetivo… ¿debe ofertar 1 €/MWh? ¿Puede ofertar 5 €/MWh, dada su preferencia particular por parar hoy y alargar la vida de la máquina ante un ingreso demasiado bajo? ¿Debe tratar de recuperar todo su Opex ofertando todas las horas a 20 €/MWh? ¿Le permite el Regulador ofertar a su LCOE? En el caso de los ciclos combinados de gas o la hidráulica, terreno muy pantanoso, ¿se permite ofertar al coste de oportunidad? ¿Y «oportunidad» de vender en el mismo mercado dentro de unos días o semanas, u «oportunidad» de vender el gas en Japón?

Abordaré esta cuestión en otra ocasión. Pero, de momento, primer argumento: el mercado eléctrico es marginalista porque, ofertando de determinada manera que presuponemos sensata, obtenemos el despacho más eficiente de generación y, con ello, a priori, el más barato para el consumidor.

Punto 2. Vender por debajo del valor

Se podría pensar en un mercado con reglas pay-as-bid, es decir, en que cada productor casado no cobra el precio marginal, sino exactamente su oferta. Pero, en ese caso, ¿cómo ofertan los productores?

Quien tiene una unidad de producción disponible, para un producto indiferenciado y no almacenable cuyo valor en una hora es X, ¿por qué iba a ofertar por debajo de su valor? ¿Por solidaridad? ¿Se solidariza la demanda con el productor cuando no consigue recuperar sus costes ante una demanda baja, o una sobreoferta con costes variables inferiores a los que uno tiene, y o bien no se recuperan costes fijos o incluso no se vende nada y por tanto no se recupera nada de nada? Y, si durante una hora el valor de la energía es superior al coste variable, o incluso al LCOE de un productor, ¿qué debería hacer el Regulador, pedirle por favor que no sea malévolo e insolidario y no oferte por encima de un determinado coste que le parece razonable al Regulador? ¿O fijar una prohibición explícita de no ofertar por encima de un coste exacto? ¿O abrir un expediente sancionador cuando se estima cualitativamente que se ha excedido un valor que ni siquiera está recogido explícitamente en la regulación, y que diriman los Tribunales cómo interpretan una estrategia de oferta en un mercado que dificilmente pueden entender bien?

El petroleo hoy anda por los 80 dólares/barril. Arabia Saudí saca petróleo a 5 dólares… ¿os imagináis a los compradores pidiéndole que, por favor, lo venda a su precio de coste?

Abordo en la Parte 3 de esta miniserie la problemática de fijación de «ofertas» a largo plazo. Por el momento, segundo argumento, ¿cómo lograr que, en un mercado libre, se venda un producto indiferenciado y no almacenable por debajo de su valor?

Punto 3. Recuperación de costes fijos y variables

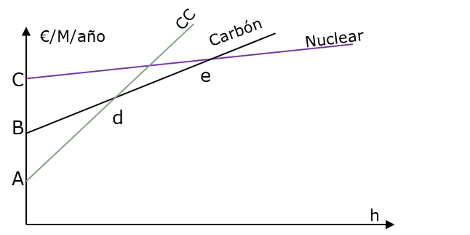

Este punto tiene que ver con entender la diferencia entre costes variables y costes fijos, y la relación entre costes y precios de la energía. En esta Figura 1 muestro el coste anual de tradicionales centrales térmicas de tres tecnologías tradicionales, nuclear, carbón y Ciclo Combinado de gas (frecuentemente llamados CC o CCGT por ’Combined Cycle Gas Turbine’).

Gráfico: Javier Revuelta/ AFRY

Los puntos A, B y C representan el coste fijo anual de cada tecnología, el cual incluye la anualidad del Capex de inversión con su rentabilidad objetivo así como el Opex fijo no asociado a una unidad producción. La nuclear es la más cara, luego el carbón, y luego el ciclo combinado. La pendiente de cada línea es función del coste variable de operación, de forma que, cuantas más horas funcionase una planta (hasta el máximo posible de 100% de las 8760 horas que tiene un año), más se incrementa el coste total anual -variable más fijo anualizado-. El coste variable nuclear es tan bajo, que para funcionar «en base» todas las horas del año es más barata que el carbón. En el otro extremo, para funcionar pocas horas al año cuando la demanda es más alta, lo más barato es utilizar centrales de ciclo combinado a pesar de su elevado coste variable.

El «parque de generación adaptado» es un concepto, más bien teórico, en el que los agentes logran instalar un mix de generación tal que, para cubrir toda la demanda anual, el funcionamiento de cada central corresponde con el que minimiza los costes totales para sus horas de funcionamiento necesarias. Hasta las horas «d» sólo funcionarían ciclos combinados marcando marginal igual a su elevado coste variable, otorgando al carbón y la nuclear cierta «renta inframarginal» que les permite recuperar parte de sus costes fijos; entre «d» y «e» marcaría precio el carbón; y por encima de «e» marcaría precio marginal la nuclear. Y en ese parque de generación adaptado, en que todos ofertasen su coste variable, pero cobrasen el marginal del sistema, resulta que todos habrán cobrado exactamente su coste variable más una parte de sus costes fijos a excepción de lo correspondiente a la anualidad del Capex del ciclo combinado. Este llamado missing money que, de hecho, tendrían todas las tecnologías, se recupera teóricamente de dos posibles maneras, ya sea a) mediante pagos por capacidad regulados, ya sea b) mediante «precios de escasez» en algunas pocas horas en que se alcancen elevados precios muy por encima de los costes variables, lo cual el Regulador debe explícitamente autorizar.

Otra cuestión es que es dificil encontrar sistemas perfectamente «adaptados», que los costes de los combustibles y CO2 son muy cambiantes, que no es trivial analizar si algunas centrales están amortizadas, que la hidráulica y las renovables y el almacenamiento complican el análisis simplificado de la Figura 1, y que las barreras de entrada o salida de la generación no suelen permitir a los agentes construir un parque adaptado. Pero entendamos el tercer argumento de que tener una renta inframarginal durante determinadas horas no sólo no implica necesariamente una ganancia excesiva, sino que tiene sentido económico para recuperar costes de inversión, y hasta puede ser insuficiente sin el complemento de pagos regulados adicionales o precios puntualmente muy elevados. Discutiré en otro momento mecanismos retributivos adecuados para determinadas tecnologías como la hidráulica y el almacenamiento.

Punto 4. Señales de eficiencia e inversión

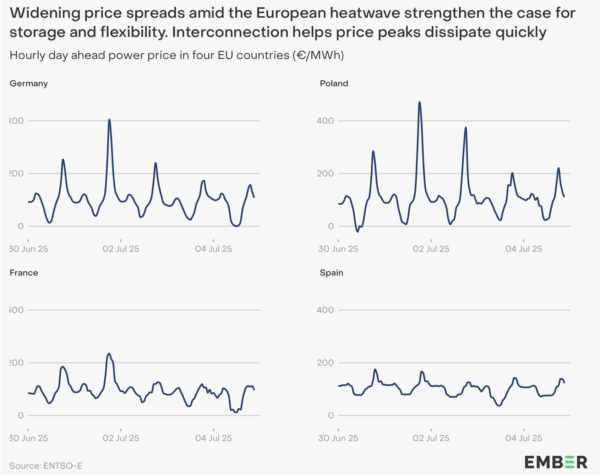

El mercado marginalista puede dar lugar a precios elevados o, como mínimo, rentas inframarginales que hagan viable la inversión en nuevas tecnologías más eficientes sin necesidad de intervención regulatoria. También puede dar lugar a precios muy bajos o, teóricamente, incluso negativos, cuando generadores inflexibles prefieren pagar para no tener que desconectarse. Sin esos precios elevados, y sin esos precios bajos o incluso negativos, no vendría almacenamiento ni potencia de respaldo ni respuesta de la demanda coste-efectiva ni renovables de manera «natural», y seguiríamos a merced de que el Regulador tome adecuadas decisiones de inversión mediante señales reguladas. Lo cual es una opción, pero recuerdo que el Regulador también en ocasiones se equivoca –también el mercado, claro, porque nadie tiene información perfecta–, y cuando lo hace el Regulador todos los consumidores pagan el error durante años o décadas.

Por ello, de hecho, un Energy Only Market sin pagos regulados es el mercado preferido de la Unión Europea y de varios mercados norteamericanos. Los precios altos traerían una potencia de respaldo coste-efectiva y más respuesta de la demanda –a bajar–, mientras que precios bajos o negativos traerían almacenamiento y respuesta de la demanda –a subir–. En esta línea se han actualizado los antiguos precios máximo y mínimo de OMIE en el mercado diario de [0;180] €/MWh a [-500;3000], con el fin anti-intuitivo de que estos ocasionales precios extremos atraigan inversiones adecuadas y un sistema más eficiente autorregulado en el largo plazo.

Punto 5. No discriminación

El precio marginalista es, en cierto modo, «justo» en el sentido de que no discrimina por un mismo servicio. La electricidad de la red es un bien o servicio (la regulación lo define como ambos) igual, venga de donde venga. Al margen de preferencias de un consumidor de que su energía venga de un mix u otro, más renovable o más fiable o más barato, lo cierto es que una vez instalado un parque generador todos los productores existentes producen lo mismo. Y todos los consumidores «encienden la luz», independientemente de qué centrales estén arrancadas en el día de hoy.

El pagar lo mismo por un servicio a todos los agentes que lo provean, es a priori sensato. Salvo que existan contratos de largo plazo diferentes, reconociendo costes diferentes, o unas condiciones diferentes en el momento de la inversión, es difícil contraargumentar el principio de pagar lo mismo por un servicio indiferenciado. ¿Os imagináis pagar sueldo diferente a dos empleados por el mismo trabajo? Si eres una empresa proveedora de un servicio público, y de repente la Administración contrata a otra empresa adicional –hacéis falta ambas– pagándole más, ¿no protestáis?

En un entorno de libre entrada y salida, tal como manda la Unión Europea, no debería parecer injusto a nadie el principio de no discriminar remuneración por servicio a distintos inversores a los que no se les ha prometido nada ni obligado a nada, ya que rentas excesivas tendrán efecto llamada a la eficiencia y la innovación. Y en general, en todo mercado liberalizado, es esa posibilidad de acceder a una rentabilidad la que empuja a un emprendedor a la innovación y a jugarse su dinero y su tiempo; sí, movidos por una recompensa potencialmente muy alta si hace las cosas bien. Es difícil innovar y arriesgar cuando el downside es perderlo todo, y el upside está capado a la misma rentabilidad que invertir en renta variable a través de un ETF.

Otra cuestión es que invertir con unas condiciones determinadas de ingreso, acordadas con el Regulador o con un Off-taker privado, sea aceptable para un inversor. Cobrará encantado algo diferente al marginal, porque también le prometen algo diferente que el riesgo del mercado. Y por ahí van los tiros de lo que comento en la Parte 2 y la Parte 3 de esta serie. Pero el quinto argumento es que, para quienes venden un mismo producto o servicio indiferenciado y a riesgo en un mercado con libre entrada, es como mínimo justo pagarles lo mismo.

Punto 6. ¿Alternativas?

Está muy bien criticar mecanismos que no gusten, a todos nos hace mejorar la crítica, la reflexión, el challenge. Pero está aún mejor hacerlo de manera constructiva haciendo propuestas de cómo se podría mejorar.

Personalmente, he escuchado a los críticos pocas alternativas realistas, efectivas, o razonablemente implementables. Y en la mayoría de casos, podría decir alternativas a secas.

Tampoco pido que sólo se opine y critique cuando uno es realmente especialista en una materia, qué aburrido sería ese mundo. Pero por algo mucha gente tecnicamente preparadísima en las instituciones europeas, y en los reguladores nacionales español y de otros países, no han dado con ninguna alternativa mejor. ¿Es el capitalismo perfecto? Probablemente no, pero otras alternativas no han funcionado mejor (seguro que alguien me discute esto), y en este punto sólo quiero poner de manifiesto que no hay alternativas sencillas. Y que si mucha gente especializada en la regulación y el funcionamiento de un sector tan estudiado a nivel académico, no ha implementado esa alternativa tan sencilla que le viene a la cabeza al repentino experto energético de que «sólo hay que acabar con el mercado marginalista», probablemente sea porque esto es algo más complejo que lo que puedas escuchar en las noticias.

Dicho todo lo anterior, y ahora que, a lo mejor, algún lector se ha convencido de que un mercado marginalista no es tan malo o incluso que es bueno, en el siguiente artículo (Parte 2) os cuento por qué el mercado eléctrico… ¡no es marginalista!

The views and opinions expressed in this article are the author’s own, and do not necessarily reflect those held by pv magazine.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.