Avangrid, la filial estadounidense de Iberdrola que cotiza en la Bolsa de Nueva York, ha emitido su tercer bono verde por 750 millones de dólares, unos 691 millones de euros, con vencimiento el 15 de abril de 2025.

Se trata de la tercera operación de este tipo que lleva a cabo Avangrid, y el cupón de la emisión ha sido del 3,2%.

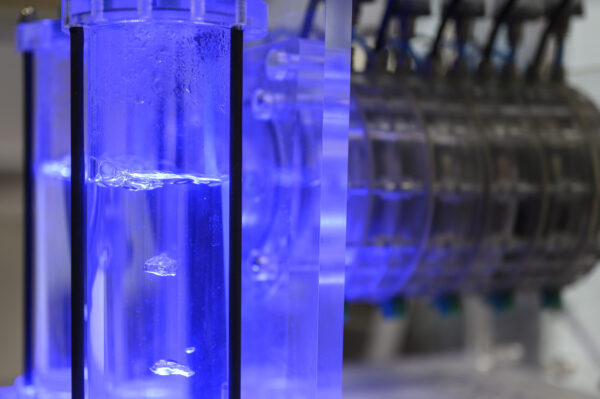

Los fondos obtenidos serán utilizados por la compañía para financiar o refinanciar, en parte o en su totalidad, proyectos renovables en Estados Unidos: parques eólicos terrestres y marinos, plantas fotovoltaicas y redes de transporte y de distribución que contribuyan a una mejor integración de las energías limpias en el sistema.

BBVA Securities, BNP Paribas Securities, BofA Securities, MUFG Securities Americas, CIBC World Markets, Commerz Markets LLC, NatWest Markets Securities y Scotia Capital (USA) han actuado como bancos colocadores. En mayo del año pasado, Avangrid ya cerró con éxito una emisión de bonos verdes por valor de 750 millones de dólares (unos 671 millones de euros) y con vencimiento a 10 años.

Anteriormente, en noviembre de 2017, la filial estadounidense de Iberdrola ya colocó otra emisión por 600 millones de dólares (unos 537 millones de euros). La demanda recibida superó los 6.000 millones de euros, multiplicando así por ocho la oferta, lo que fijó el cupón de la operación en el 0,875%.

El pasado 2 de abril, Iberdrola también emitió bonos verdes por importe de 750 millones de euros: a pesar de la crisis del Covid-19, la demanda superó los 6.000 millones de euros y el cupón quedó fijado en el 0,875.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.