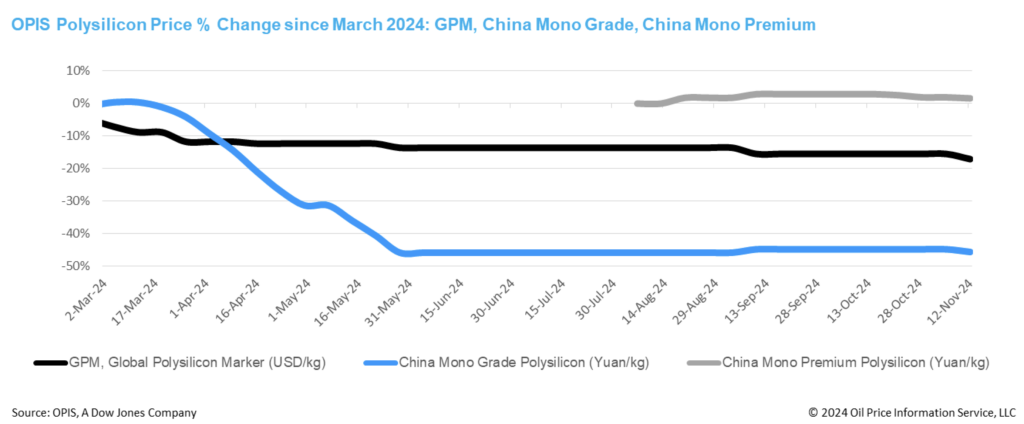

El marcador mundial del polisilicio (GPM), la referencia OPIS para el polisilicio fuera de China, se valoró esta semana en 21,652 $/kg, o 0,049 $/W, un 1,89% menos que la semana anterior.

La prolongada falta de una fuerte demanda provocada por las barreras comerciales ha presionado los precios a la baja. Las fuentes indican que el estancamiento del comercio mundial de polisilicio al contado en los últimos meses, unido a la no renovación de los acuerdos de compra a largo plazo que han expirado, ha hecho que las existencias mundiales de polisilicio aumenten hasta casi 10.000 Tm.

Esta acumulación ha provocado una bajada de precios en los últimos pedidos mensuales de contratos a largo plazo, por debajo de las tarifas basadas en fórmulas establecidas en estos acuerdos, con algunos pedidos a un precio entre 2 y 3 $/kg inferior al del mes pasado.

La producción de obleas en los cuatro países del sudeste asiático, que actualmente constituyen el principal mercado de ventas del polisilicio mundial pero que pueden enfrentarse a las medidas antidumping (AD) y de derechos compensatorios (CVD) de EE. UU. sobre células y módulos solares, muestra una actividad limitada. La mayor planta activa de lingotes de estas regiones opera a sólo 4 GW de capacidad, mientras que el resto de plantas tienen capacidades inferiores a 2 GW o han suspendido totalmente sus operaciones. A principios de este año, se dijo que la región alcanzaría una capacidad de producción de obleas de unos 35 GW a finales de 2024.

En cuanto a nuevas capacidades, un fabricante chino de polisilicio anunció recientemente una asociación con una empresa petrolera local para construir una planta de producción de polisilicio de 150.000 toneladas en Angola, que supera las capacidades de 100.000 y 120.000 toneladas anunciadas anteriormente por otros dos productores chinos de polisilicio para proyectos en Oriente Medio.

Fuentes internas reconocen que este proyecto puede enfrentarse a largos plazos debido a las importantes demandas de financiación y tecnología, pero destacan el rápido crecimiento de la empresa: alcanzó una capacidad de 150.000 tm en China a finales de 2023 a pesar de haber sido fundada en 2021. El estancado proyecto de expansión de polisilicio de 100.000 tm de la empresa en China, cuya finalización estaba prevista inicialmente para agosto de 2024, ha desatado especulaciones en el sector de que los recursos se están redirigiendo hacia la expansión en el extranjero, lo que podría impulsar la viabilidad del proyecto de Angola.

China Mono Grade, la valoración de OPIS para los precios del polisilicio monogrado en el país, descendió ligeramente un 1,49% entre semana hasta 33,125 CNY (4,58 $)/kg, o 0,075 CNY/W esta semana. Del mismo modo, China Mono Premium, la evaluación de precios de OPIS para el polisilicio monogrado utilizado en la producción de lingotes de tipo n, experimentó un ligero descenso del 0,31% respecto a la semana anterior, situándose en 39,625 CNY/kg, o 0,089 CNY/W.

El consenso del sector apunta a un aumento de las existencias de polisilicio y a un deterioro del equilibrio entre la oferta y la demanda. Aunque se prevé que la producción china de polisilicio descienda a entre 120.000 y 130.000 tm en noviembre, los importantes recortes de producción de las empresas de obleas implican que sus necesidades de polisilicio serán inferiores a 90.000 tm en el mes. Los expertos señalan que, excluyendo la producción mensual adicional, el inventario existente podría mantener la producción de obleas durante más de un trimestre.

Una encuesta de OPIS indica que la tasa media de funcionamiento del mercado chino de polisilicio ha caído por debajo del 50%, con notables diferencias en los niveles de producción de los distintos fabricantes. Los principales productores de polisilicio Siemens y de polisilicio granular FBR operan al parecer por encima del 70% de su capacidad, mientras que otros dos grandes productores de polisilicio Siemens lo hacen en torno al 30%. Entretanto, algunas fábricas más pequeñas y las de menor rendimiento de polisilicio tipo n han interrumpido en gran medida su producción.

Los expertos sugieren que es improbable que los fabricantes chinos de polisilicio alcancen el 100% de su capacidad operativa en el próximo año, debido al grave exceso de capacidad. En consecuencia, algunas grandes empresas de polisilicio están considerando la posibilidad de realizar despidos como medida de ahorro de costes para ajustarse mejor a sus tasas de funcionamiento reales.

OPIS, una empresa de Dow Jones, ofrece precios de la energía, noticias, datos y análisis sobre gasolina, gasóleo, combustible para aviones, GLP/GNL, carbón, metales y productos químicos, así como combustibles renovables y materias primas medioambientales. En 2022 adquirió los activos de datos de precios de Singapore Solar Exchange y ahora publica el OPIS APAC Solar Weekly Report.

The views and opinions expressed in this article are the author’s own, and do not necessarily reflect those held by pv magazine.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.