Las amortizaciones no programadas han lastrado considerablemente los resultados semestrales consolidados de Baywa AG publicados el viernes. En julio, la cotización del grupo con sede en Múnich cayó más de la mitad tras encargar un informe de reestructuración y desde entonces sólo se ha recuperado ligeramente de la caída.

Los estados financieros muestran que Baywa generó unas ventas de 10.700 millones de euros (11.970 millones de dólares) en los seis primeros meses de este año, casi 2.000 millones menos que hace un año. Los beneficios antes de intereses e impuestos (EBIT) antes de las llamadas pruebas de deterioro ascendieron a 0,0 millones de euros, por debajo de los 186,9 millones de euros de hace un año. Las pruebas de deterioro más recientes dieron lugar a una pérdida de valor total de 222,2 millones de euros, declaró Baywa.

Todas las unidades generadoras de efectivo con sus activos a largo plazo tuvieron que someterse a estas pruebas de deterioro en las últimas semanas, como consecuencia de la caída de la capitalización bursátil por debajo del valor contable de los fondos propios. Baywa subrayó además que estas amortizaciones no tenían ningún impacto negativo en los esfuerzos de reestructuración en curso ni en la aplicación del concepto de reestructuración que se está desarrollando actualmente.

Sin embargo, Baywa aún no se atreve a hacer previsiones para el ejercicio en curso.

Según el informe, el segmento de Energías Renovables es el principal responsable del descenso del EBIT y de gran parte de las amortizaciones. Las ventas de la división cayeron de 3.000 a 1.800 millones de euros interanuales. Según Baywa, el EBIT fue de -102,8 millones de euros, frente a un beneficio de 98,4 millones de euros en el primer semestre de 2023. Las correcciones de valor en el segmento de Energías Renovables, que se determinaron en las pruebas de deterioro de conformidad con la NIC 36, ascendieron a 171,5 millones de euros. La mayor parte, 114,4 millones de euros, era atribuible a los activos a largo plazo de la unidad de negocio IPP, que comercializa la electricidad generada por los sistemas eólicos y fotovoltaicos propios de la empresa.

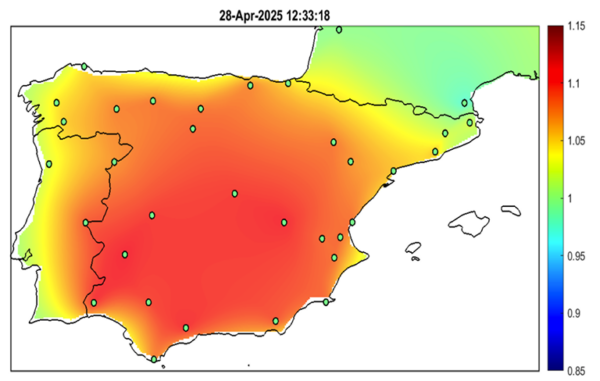

El descenso significativo de los precios de la electricidad modificó los supuestos relativos a la inyección a la red, el aumento de los costes de capital, los cambios ocasionales en las condiciones de los contratos de arrendamiento y el incremento de los costes de financiación hicieron necesarios los ajustes. Además, se realizaron amortizaciones en el fondo de comercio y los activos a largo plazo.

La empresa también encargó un informe de reestructuración independiente para combatir la crisis y nombró a un director de reestructuración independiente. El informe de reestructuración mostró que la filial de renovables «está bien posicionada en sus mercados principales a largo plazo». También se espera que las ventas en el negocio de proyectos fotovoltaicos, eólicos y de almacenamiento en baterías repunten en el cuarto trimestre de 2024. En el pasado, la mayoría de las ventas también se producían a finales de año.

Los resultados de las demás divisiones no se desviaron mucho de las cifras de Baywa para el primer semestre de 2023.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.